Gevangen in vicieuze cirkels

In vorige blogs had ik al uitgelegd dat deze crisis precies het tegenovergestelde is van de crisis van 1980. Goud en zilver gedroegen zich toen anders en vooral om andere reden. Toch zie je steeds meer desinformatie hierover op internet verschijnen. Een goudgrafiek van 1970 – 1980 hoeft zeker niet de goudgrafiek van nu te zijn. De hele economische toestand was anders. De 1980 crisis was een inflatiecrisis waarin we op een haar na de hyperinflatie miste. De crisis werd daarna bewust opgezet om de uit de hand gelopen inflatie in te dammen. Er was in de jaren 70 veel te veel geld bijgeprint door de banken d.m.v. kredietverstrekking. Dat gingen centrale banken te lijf door de rente zo hoog mogelijk te zetten om de oververhitte economie tot stilstand te brengen.

Deze crisis is een deflatiecrisis. Het omgekeerde dus. Dat wil zeggen dat de economie juist aangejaagd moet worden i.p.v. afremmen. En dat doet men door de rente te verlagen i.p.v. te verhogen zoals in 1980. De banken printen ook geen geld meer bij, maar nemen steeds meer geld terug door aflossing en spaargedrag. Dit is geldvernietiging, dus deflatie. Ook dat is het omgekeerde van 1980. De centrale banken printen nu juist zoveel mogelijk geld bij waar ze in 1980 zoveel mogelijk geld uit het systeem probeerde te halen door renteverhoging. Daarom heeft de edelmetaalprijs op dit moment een eigen agenda.

De huidige zwakte van edelmetaal heeft daarom ook z’n eigen oorzaken. 1. Door de dalende economie is het gevaar op hoge inflatie kleiner geworden. 2. Rente is al laag en kan niet meer lager en dus wordt een stijging verwacht. Lage rente is altijd goed voor de goudprijs. 3. Enkele acute dreigingen zijn weg zoals de fiscal cliff, de Griekse exit en het uitblijven van de harde landing China. Maar laat je niet misleiden, het zijn allemaal tijdelijke effecten. Belangrijker is het de opwaartse druk van goud en zilver te bekijken over het hele verloop van een deflatiecrisis.

Is deflatie dan zo erg?

Nee, integendeel. Als alles goedkoper wordt stijgt de koopkracht van de consument, en dat jaagt de economie omhoog. Maar de onroerend goed prijzen worden ook goedkoper. En dan stellen mensen hun aankoop zo lang mogelijk uit. Dat drijft de prijs dan nog verder omlaag. Dat zou op zich nog niet zozeer het probleem zijn, maar er rusten te hoge schulden op zoals hypotheken, bedrijfskredieten, noem maar op. Het voordeel van inflatie is juist dat deze schulden in de loop der tijd verdampen terwijl bezittingen meer waard worden. Dat terwijl we het geleende geld onmiddellijk konden uitgeven en dus in de economie brachten. Dat was tot 2000 de motor van de economie en welvaart zoals wij die nu kennen. Bij deflatie is het verdampingseffect van de schulden weg. Daarmee worden de schuldenlasten in principe steeds hoger, terwijl de onderliggende waarde daalt. Daarom vindt men het van belang dat er inflatie blijft. Centrale banken proberen dit te bereiken door de rente zo laag mogelijk te houden en tegelijkertijd de inflatie zo hoog mogelijk op te jagen door steeds meer geld te printen. Deflatie is dus op zichzelf niet erg, zelfs heel goed, maar in combinatie met te grote schuldenlast is dit dodelijk voor de economie en welvaart. Het is vooral zo erg omdat ook de overheden op basis van het verdampingseffect van inflatie veel te hoge schulden hebben gemaakt in het verleden. Bovendien schulden die blijven groeien. Schulden die alleen maar door inflatie-verdamping kunnen worden opgelost.

Gaat inflatie lukken?

Door het enorme geld printen door de centrale banken worden vooral voedsel en energie fors duurder. En dit vreet de koopkracht van de consument stuk. De oorzaak van deze fase van de crisis. Producten die niet nodig zijn voor de eerste levensbehoefte kunnen vaak daardoor niet of minder gekocht worden. Tegelijkertijd heeft dezelfde consument door de prijsstijgingen al helemaal geen geld meer om een huis te kopen, een onderneming te beginnen, verbouwing of een nieuwe auto te kopen. Hiervoor heb je een lening nodig en die worden bijna niet meer verstrekt. Er is binnen een inkomen geen enkele ruimte meer voor een hypotheek. Mede door de veel te hoge belastingdruk. En hierdoor blijven de huizenprijzen gewoon verder dalen. Het dilemma. We zien hier dus de werkelijke reden waarom QE’s (geld printen) nu averechts werken. Het is de olie op het vuur. Het heeft nu geleid tot stagflatie (= oplopende inflatie bij dalende economie). In zulke situatie kunnen de centrale banken helemaal niets meer doen. Komt nog bij dat in dalende economie de deflatoire krachten steeds sterker worden. Huizenprijzen blijven dus dalen. Ook dat is averechts met het doel (kern)inflatie kunstmatig op te jagen. Dat is tevens de reden dat edelmetaal tijdelijk minder interessant lijkt. De kerninflatie daalt (=exclusief voedsel en energie) terwijl de echte inflatie (consumenten mandje) stijgt. Het doel was namelijk 10% en meer kerninflatie te creëren. Het minimum wat nodig is om uit de schulden en daarmee crisis te komen. Het tegenovergestelde gebeurt. Volgens Robert Prechter is het 100% onmogelijk om in een deflatieperiode de kerninflatie kunstmatig omhoog te printen. En het blijkt. Ik begin hem te geloven. Hij heeft in alles gelijk tot nu toe. Maar het groeiende verschil tussen stijgende inflatie en dalende kerninflatie is dodelijk voor de economie plus het hele monetaire systeem. Hiermee heeft het hele beleid van de centrale bank gefaald. Net zoals Prechter al 4 jaar geleden voorspelde. Dit is een vicieuze cirkel geworden waar niet meer aan te ontsnappen valt. Hier stopt de centrale bank en gaat het drama over op de politiek.

Het antwoord aan de politiek

Het grootste probleem is en blijft de oplopende staatsschulden. De crisis zou onmiddellijk voorbij zijn als de begrotingstekorten stabiel op nul zouden komen. Maar door dalende economie en stijgende werkloosheid komen er alleen maar meer uitgaven en minder inkomsten. Hierover is de politiek verdeeld over twee verschillende kampen met ieder hun eigen oplossingen:

1. Het rechtse kamp wil hard bezuinigen op alle overheidsuitgaven. Net zo lang tot we aan aflossing schulden gaan komen. Nadeel is dat juist dit de economie in een steeds diepere dalende spiraal drijft. Daarnaast is het nog lang niet zeker of men ooit nog tot aflossing kan komen. De schulden zijn gewoon veel te hoog terwijl de inkomsten weg vallen. Dit is dus geen goede oplossing.

2. Het linkse kamp wil helemaal niet bezuinigen maar juist meer geld uitgeven en de schulden desnoods tot in het oneindige opblazen. Dit stimuleert inderdaad de economie. Dit wil men deels betalen door belastingen te verhogen. En dit drijft de economie weer de afgrond in. Het nadeel hiervan is dat de schuldenlast te groot wordt en de extra belastingopbrengst geheel verloren gaat aan steeds hogere rentelast. Met het risico dat de financiële marken de leningen niet meer vertrouwen en geld daaruit terug trekken. Dat zagen we al eerder in de knoflooklanden gebeuren met rentes van 7 tot 15%. Ook niet bepaald een goede oplossing dus.

Het enige echte antwoord is, er is geen oplossing. Maar de politiek wacht nog een veel groter probleem. Hoelang zal de bevolking nog het vertrouwen behouden in dat mislukte speeltje van politici, de “Europese Unie”? Zie dat vertrouwen maar eens hoog te houden de komende jaren.

Deflationary collapse

Als daarbij de economische groei langdurig laag blijft, en daar ziet het wel naar uit, dan is een “deflationary collapse” onvermijdelijk. Dit is wat volgens Prechter en Faber ook zeker zal gaan gebeuren. Een deflationary collapse is niet meer dan een onhoudbare oplopende spread tussen inflatie en kerninflatie. Dit gaat de economie volledig plat leggen met extreme armoede onder de totale bevolking tot gevolg. Centrale banken proberen dit op te vangen door aan alle economische manipulatie-knoppen te draaien zoals futures op grondstoffen en rente omlaag drukken door eigen opkoop staatsobligaties. Maar daardoor wordt het systeem alleen maar zieker en zieker. En juist daardoor lijkt niets meer wat het is. Hoewel centrale banken zeggen te zullen stoppen met de QE’s om die neerwaartse spiraal te doorbreken, is dat totaal onmogelijk omdat ze de nu bijna failliete overheden steeds opnieuw van nieuw geld moeten voorzien. Bovendien steeds meer geld. Overheden hangen aan het infuus van de geldprint machines. De schulden zijn daarmee nu gestegen tot extreme hoogtes. Anders dan bij printen om bankbalansen op te peppen, komt juist dit nieuwe geld onmiddellijk en rechtstreeks in de economie. En juist dit jaagt die gevaarlijke spread tussen inflatie en kerninflatie steeds hoger en hoger. Het blijft steeds opnieuw de bovenstaande vicieuze cirkel voeden. Wat er dan uiteindelijk gaat gebeuren is onzeker. Het kan hyperinflatie worden, maar ook het ongeldig verklaren van de valuta (na saneringen van schulden en bezittingen) is mogelijk. Veel andere keuzes zijn er niet. Waarschijnlijk is oorlog de enige oplossing omdat men daarna gemakkelijker de bezittingen van de bevolking kan saneren. Daarna kan men dan opnieuw beginnen zonder schulden en met een nieuw monetair systeem. Hoe uiteindelijk die gevreesde collapse eruit gaat zien, weet niemand. In alle scenario’s wordt je geld waardeloos. Het kan een proces zijn van vele jaren, maar het kan ook dit jaar al zijn. We weten het niet. Edelmetaal is de enige activa die naar verwachting in alle scenario’s het beste uit de bus zal komen. Laat je dus nooit uit het veld slaan door verhalen dat de crisis bijna voorbij is. De crisis is pas voorbij als de overheden niet meer hoeven te leven van de drukpers van de centrale banken. Dat is bijna onmogelijk geworden. Voorlopig komen ze steeds meer tekort. Zolang centrale banken geld moeten printen om staatsleningen mee op te kopen, zolang is het licht aan het einde van de tunnel gitzwart.

Tot slot een leuk rekensommetje. Alle schulden, inclusief privéschuld, staatsschuld, studieschuld, hypotheken, enzovoorts, van heel de wereld bij elkaar is meer dan 100.000 miljard. Op de hele bol wonen slechts 6 miljard mensen. Daarbij zit bijna alle schuld alleen in de Westerse landen, en dat zijn zo ongeveer 1 miljard mensen. Tel uit hoe straatarm we in feite nu al zijn.

Disclaimer: Artikelen geplaatst door Gerard zijn niet bedoeld als professioneel beleggingsadvies of als aanbeveling tot het doen van bepaalde beleggingen.

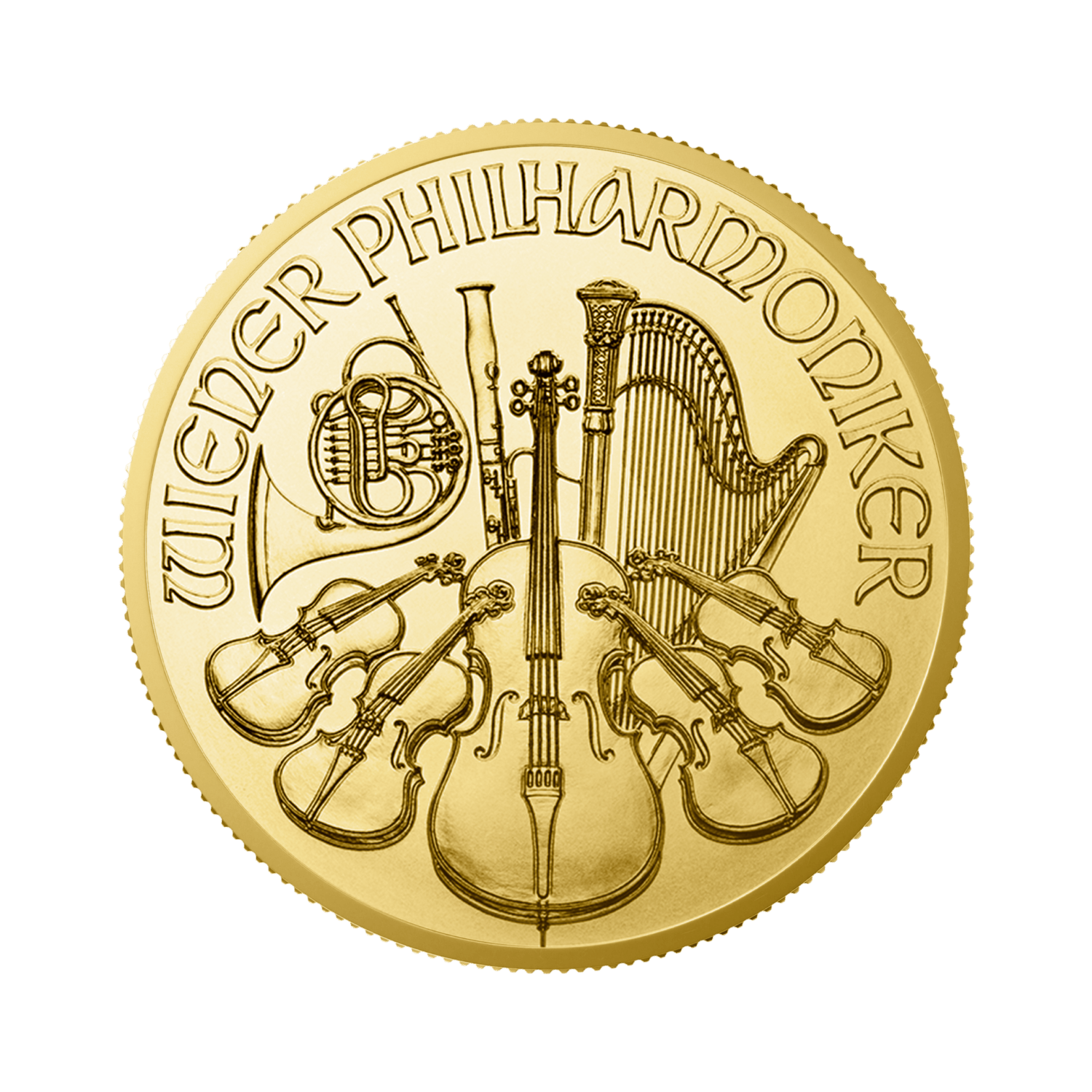

Uitgelichte producten

Daan Wesdorp

Marketing | Aandelen, cryptocurrencies en edelmetalenDaan begon zijn carrière bij The Silver Mountain als stagiair. Na het behalen van zijn diploma Business Studies met specialisatie in Banking & Insurance, trad hij in dienst als junior accountmanager. Tijdens een 6 maanden durende reis door Azië bleef Daan op afstand betrokken, wat zijn interesse wekte voor een rol binnen het marketingteam. Momenteel draagt hij bij aan het bevorderen van de toegankelijkheid, veiligheid en transparantie van fysieke zilver- en goudaankopen.

Daans brede interesses, met een constante focus op de financiële markt, werden al vroeg duidelijk toen hij in 2016 de eerste prijs won op het Comenius College in Hilversum met zijn profielwerkstuk over cryptocurrency. Hij presenteerde zijn bevindingen destijds aan de burgemeester van Hilversum. Zijn onderwijsachtergrond richtte zich op de aandelenmarkt en het bankwezen, en in 2020 behaalde Daan zijn Wft-basis certificaat, waardoor hij gekwalificeerd is voor basisadvies over financiële producten.

Binnen The Silver Mountain heeft Daan zich ontwikkeld tot een edelmetaalexpert. Een enkeling zal hem dan ook (her)kennen van ons kantoor in Baarn, waar hij enige tijd klanten heeft geholpen.